Hintergrund:

Wer kennt sie nicht, die Panama Papers oder Cum-Ex-Geschäfte – Steuergestaltungen, die rechtliche Lücken und Steuerschlupflöcher missbrauchen? Trotz der inzwischen geschlossenen Gesetzeslücke sind aus den umstrittenen Cum-Ex-Geschäften noch immer 135 Anträge auf Steuererstattung in Höhe von 623 Mio. EUR zu entscheiden.

Rechtliche Gestaltungen, die eingesetzt werden, um Steuerschlupflöcher und Steuersatzunterschiede zwischen verschiedenen Ländern auszunutzen, gelten als „potenziell aggressive Steuergestaltungen“. Derartige Steuervermeidungstaktiken oder Gewinnverlagerungen gelangen immer wieder in den Fokus der Öffentlichkeit und schaden der Gesellschaft massiv.

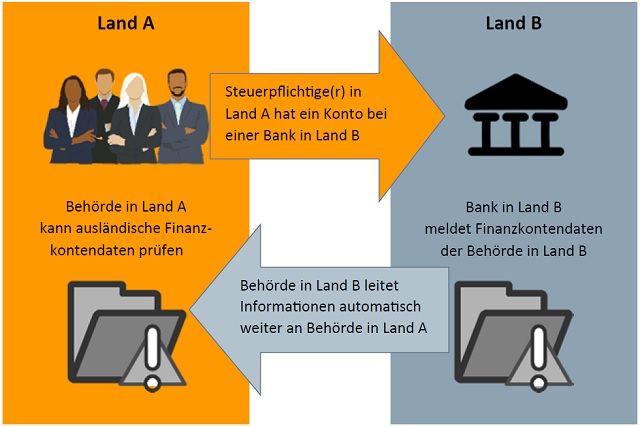

Am 25. Juni 2018 ist die EU-Richtlinie zum „verpflichtenden automatischen Informationsaustausch im Be reich der Besteuerung über meldepflichtige grenzüberschreitende Gestaltungen“ (DAC 6) in Kraft getreten. Diese Meldepflicht hat das Ziel, grenzüberschreitende Steuergestaltungen zu identifizieren und gegen ungewollte Gestaltungsspielräume vor zugehen, deren Hauptzweck die Erzielung von Steuervorteilen ist. Die Meldung hat an die zuständige Steuerbehörde zu erfolgen, welche die offen gelegten Informationen automatisch mit ande ren Mitgliedsstaaten teilt, und soll für Transparenz und Steuergerechtigkeit sorgen. Spätestens innerhalb von 30 Tagen, nachdem die Steuergestaltung zur Umsetzung bereitgestellt wurde, muss die Anzeige nach einem vorgeschriebenen Datensatz bei der zuständigen Finanzbehörde eingereicht werden.

Wen betreffen die Meldepflichten?

Vorrangig sind von der Meldepflicht Gestalter von Steuerplanungen (Intermediäre) betroffen. In diesem Fall ist ein Intermediär eine natürliche oder juristische Person, die ein meldepflichtiges grenzüberschreitendes Modell konzipiert, vermarktet, organisiert oder zur Umsetzung bereitstellt.

Hierzu zählen vor allem:

- Finanzdienstleister und Finanzberater (z. B. Banken, Versicherungen);

- Vermögensverwalter (z. B. Kapitalanlagegesellschaften, Verwahrstellen und Family Offices);

- Wirtschaftsprüfer, Steuerberater, Rechtsanwälte und sonstige Berater.

Weiterhin muss der Intermediär:

- in einem Mitgliedsstaat steuerlich ansässig sein oder

- eine Betriebsstätte unterhalten,

- dem Recht dieses Mitgliedsstaats unterliegen oder

- Mitglied eines juristischen, steuerlichen oder beratenden Berufsverbandes sein.

Sollte kein Intermediär vorhanden sein oder sollte ein solcher auf sein berufsrechtliches Verschwiegenheitsrecht verweisen, geht die Mitteilungsverpflichtung auf den Nutzer der Steuergestaltung über. Es sind insbesondere Rechtsanwälte, Steuerberater und Wirtschaftsprüfer, die sich auf ihr berufsrechtliches Verschwiegenheitsrecht berufen können.

Was muss gemeldet werden?

Von der Meldepflicht grenzüberschreitender Steuergestaltungen sind grundsätzlich nur Steuergestaltungen betroffen, auf die das EU-Amtshilfegesetz anzuwenden ist (u. a. Einkommen-, Körperschaft- und Grunderwerbsteuer sowie Erbschaft- und Schenkungsteuer). Daher sind Umsatzsteuer, Zölle oder sonstige Verbrauchsteuern ausgenommen.

Nachfolgend einige Beispiele zu den sehr umfangreichen Angaben, die zu melden sind:

- Name, Geburtsdatum/-ort, Steueransässigkeit, Steueridentifikationsnummer von Intermediären und Steuerpflichtigen;

- Meldepflichtiges Kennzeichen der Anlage IV plus Beschreibung des Modells, Angabe der betroffenen Mitgliedsstaaten bzw. den dritten Personen sowie Angabe des Werts der Ge staltung;

- Datum der (geplanten) Modell-Umsetzung;

- Relevante nationale Vorschriften im Zusammenhang mit der meldepflichtigen Gestaltung.

Kennzeichen für die Meldepflicht:

Das Gesetz unterscheidet zwischen Kennzeichen – den sogenannten ‚Hallmarks‘ –, bei denen zusätzlich noch die Erlangung eines steuerlichen Vorteils vorliegen muss, und solchen Kennzeichen, bei denen ebendieser steuerliche Vorteil entbehrlich ist.

Zu den Kennzeichen, die keinen steuerlichen Vorteil verlangen, um die Meldepflicht zu verursachen, gehören u. a. Verrechnungspreisgestaltungen, die z. B. zu einer Funktionsverlagerung mit mehr als 50 Prozent Einkünfteverlagerung führen und damit die Gesamtbewertung und das Gewinnpotenzial beeinflussen. Weitere Kennzeichen sind:

- Das Untergraben von Meldepflichten nach dem automatischen Informationsaustausch;

- Vermögensübertragungen eines Unternehmens zwischen zwei Steuerhoheitsgebieten, wenn diese wesentlich unterschiedlich bewertet sind;

- Zahlungen zwischen verbundenen Unternehmen, bei denen der Empfänger in keinem Steuerhoheitsgebiet der EU ansässig ist oder auf der sogenannten ‚Schwarzen Liste‘ der EU vermerkt ist.

Kennzeichen, die zusätzlich einen steuerlichen Vorteil verlangen sind bspw. unangemessene rechtliche Schritte zur Verlustnutzung. Sollte dadurch ein steuerlicher Vorteil eintreten, unterliegt der Vorgang der Meldepflicht. Weitere Kennzeichen sind:

- Grenzüberschreitende Zahlungen zwischen verbundenen Unternehmen in Steuerhoheitsgebieten mit Steuerbefreiung oder einer steuerlichen Vorzugsregelung;

- Verträge mit zugeschnittenen Vertraulichkeitsklauseln oder erfolgsabhängigen Aufwendungen;

- Handelsabkommen oder Geschäftsbeziehungen über Zwischengesellschaften ohne wirtschaftliche Tätigkeit.

Bei Gestaltungen, die zusätzlich einen steuerlichen Vorteil verlangen, kann die Meldepflicht entfallen, wenn z. B. der durch die grenzüberschreitende Gestaltung erlangte steuerliche Vorteil unter Berücksichtigung aller Umstände als gesetzlich vorgesehen gelten kann.

Andererseits kann bspw. durch die Umwandlung steuerpflichtiger Einkünfte in steuerfreie Einkünfte bei Erfüllung des sogenannten ‚Main-Benefit-Tests‘ (objektiver Hauptvorteilstest) die Meldepflicht verursacht werden. In diesem Fall reicht die Erfüllung des Tests aus, wenn ein Hauptvorteil der Steuergestaltung ein Steuervorteil ist.

Deutlich wird, wie komplex die Betrachtung der Kennzeichen ist. Teilweise betreffen die Kennzeichen vollkommen übliche Transaktionen, die von Steuervermeidungstaktiken und Gewinnverlagerungen weit entfernt sind.

Bis zum 31. Dezember 2019 ist die Richtlinie für die Mitgliedsstaaten in nationale Richtlinien umzusetzen. Ab dem 1. Juli 2020 sind die maßgeblichen Informationen der Mitgliedsstaaten auszutauschen – und zwar alle drei Monate nach Ablauf des Quartals, in dem die Informationen eingegangen sind. Damit wird der erste automatische Informationsaustausch am 31. Oktober 2020 abgeschlossen sein.

Handlungsbedarf:

- Identifizierung aller meldepflichtigen Steuergestaltungen, besonders im Rückwirkungszeitraum vom 25. Juni 2018 bis zum 30. Juni 2020 unter Berücksichtigung der ‚Hallmarks‘ und ggf. des ‚Main-Benefit-Tests‘

- Nachweis über die Erfüllung der Meldepflicht

- Aufbau interner Prozesse zu Identifikationen und Analysen

- Dokumentation meldepflichtiger Gestaltungen

- Schulung verantwortlicher Mitarbeiter